Lebenslange Rente – das Fachportal für einen entspannten Ruhestand

Die Spezialisten der vervisio GmbH haben sich auf Ihrem Fachportal lebenslangerente.com auf den Vergleich von Versicherungsprodukten im Bereich der private Altersversorgung mit dem Schwerpunkt „sofortbeginnende Rente“ spezialisiert. Insbesondere profitieren Sie von attraktiven Sonderkonzepten, bei welchen Sie an deutlich reduzierten Abschlusskosten partizipieren können. Hierdurch ergibt sich für Sie als Kunden eine wesentlich höhere Rentenleistung (Leibrente).

Die Spezialisten der vervisio GmbH haben sich auf Ihrem Fachportal lebenslangerente.com auf den Vergleich von Versicherungsprodukten im Bereich der private Altersversorgung mit dem Schwerpunkt „sofortbeginnende Rente“ spezialisiert. Insbesondere profitieren Sie von attraktiven Sonderkonzepten, bei welchen Sie an deutlich reduzierten Abschlusskosten partizipieren können. Hierdurch ergibt sich für Sie als Kunden eine wesentlich höhere Rentenleistung (Leibrente).

Aufgrund der Komplexität dieses Themengebiet ist es nicht möglich, einen Vergleichsrechner für alle Gesellschaften zur Verfügung zu stellen. Umso mehr kommt es auf die individuelle Beratung durch ausgebildeten Fachleuten an. Durch unser Anfrageformular haben Sie die Möglichkeit, schnell und unkompliziert einen Vergleich der besten Versicherungstarife durchzuführen. Hierbei werden Sie durch unsere Experten telefonisch begleitet und haben so die Garantie, dass für Sie passende Produkt zu erhalten.

Unsere Kompetenz, Ihre Vorteile

- Die vervisio GmbH ist ein unabhängiger Versicherungsmakler. Dadurch können wir Sie neutral und objektiv beraten.

- Gemäß Ihren Vorgaben erstellen wir Ihr Angebot zur lebenslangen Rente. Dabei achten wir besonders darauf, den Versicherungstarif und das Versicherungsunternehmen zu finden, welches am besten zu Ihrer Lebenssituation passt.

- Durch unsere Sonderkonzepte können Sie an verminderten Abschlusskosten und somit an einer höheren, lebenslangen Rente partizipieren.

- Langjährige Berufserfahrung gepaart mit fortlaufenden Weiterbildungsmaßnahmen gewährleistet eine bestmögliche Beteuung unserer Kunden.

- Ihre Anfragen werden in der Regel nach am gleichen Arbeitstag von unseren Experten bearbeitet.

Was ist eine sofortbeginnende, lebenslange Rente?

Schon der Name ist unmissverständlich: sofortbeginnende, lebenslange Rente gegen Einmalzahlung. Man zahlt einen bestimmten Betrag und erhält daraufhin eine festgesetzte monatliche Rente bis zum Lebensende. Im Prinzip ist eine sofortbeginnende Rente gegen Einmalzahlung eine Wette auf ein langes Leben: Wer sehr alt wird, profitiert finanziell davon, da er auf Dauer mehr Geld bekommt, als er am Anfang eingezahlt hat. Wer optimistisch in die Zukunft blickt und gleichzeitig auf Sicherheit setzen will, ist der ideale Kandidat für den Abschluss einer Sofortrente gegen Einmalzahlung. Diese Form der Rentenversicherung bietet als einziges Produkt gesicherte, lebenslange Rentenzahlungen, auf die man sich verlassen kann.

Inhaltsverzeichnis von www.lebenslangerente.com:

- Für wen lohnt sich eine sofortbeginnende, lebenslange Rente?

- Welche Absicherung gibt es für Hinterbliebene (Todesfallleistung)

- Welche Modelle zur Überschussverwendung gibt es?

- Wie wird eine sofortbeginnende, lebenslange Rentenversicherung besteuert?

- Welche Vorteile bietet die lebenslange Rente?

- Was sollte bei der Auswahl des Anbieters beachtet werden?

- Was ist der Unterschied zwischen Garantie- und Überschussrente?

- Welche Kosten fallen beim Abschluss einer lebenslangen Rente an?

- Kann während der Laufzeit Kapital entnommen werden?

- Wie kann der Vertrag beendet werden?

- Wie kommt der Vertrag zustande?

- Wie lange gilt das Widerrufsrecht?

- An wen können Beschwerden zur lebenslangen Rente eingereicht werden?

- Wie werden Erbschaften und Schenkungen von Versicherungsleistungen steuerlich behandelt?

Für wen lohnt sich eine sofortbeginnende, lebenslange Rente?

Die sofortige Rente gegen Einmalzahlung ist vor allem einfach und bequem. Einmal zahlen, ein Leben lang kassieren – das versteht jeder. Und letztlich trifft diese Definition auch genau zu. Für alle, die den Ruhestand ohne finanzielle Sorgen verbringen wollen, ist diese Form der Rente eine ernsthafte Überlegung wert. Wie bei allen langfristigen Versicherungsverträgen sollte man immer auf die jeweiligen Einzelheiten achten. Dazu gehören zum Beispiel die Bestimmungen über vorzeitige Entnahmemöglichkeiten, die unterschiedlich geregelt sind.

Eine sofortbeginnende, lebenslange Rente lohnt sich:

Eine sofortbeginnende, lebenslange Rente lohnt sich:

- zum Aufstocken der gesetzlichen Rente (Schließung von Rentenlücken),

- zur Absicherung von Fixkosten, die lebenslang anfallen (Miete, Strom, Heizung)

- um Steuern zu sparen (siehe oben)

- und schließlich für alle, die sich im Alter nicht mehr mit den komplizierten Problemen von Anlageformen und Geldanlagen auseinandersetzen wollen.

Welche Absicherung gibt es für Hinterbliebene (Todesfallleistung)

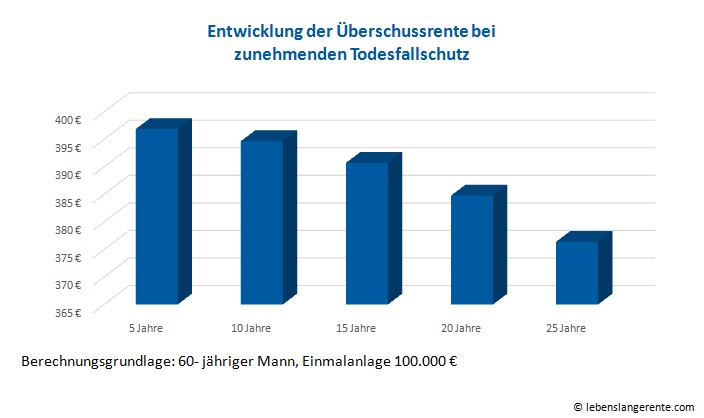

Wenn der Versicherte stirbt, stellt sich die Frage der Leistungen für die Hinterbliebenen. Am einfachsten ist das Prinzip der Beitragsrückgewähr: Die Hinterbliebenen erhalten als Leistung von der Versicherung die verbliebene Restsumme zurück. Anders ist es bei der Sofortrente mit Rentengarantiezeit, die üblicherweise auf 5, 10 oder 15 Jahre bemessen wird: Stirbt der Versicherte vor Ablauf dieser Zeit, erhalten die Hinterbliebenen die Rentenzahlungen für die restliche Rentengarantiezeit. Weiterhin möglich ist die Vereinbarung einer Sofortrente mit Hinterbliebenenrente. In diesem Fall erhält der Partner bis zu seinem Lebensende Rentenzahlungen – in der Regel sind die Auszahlungsbeträge dann aber geringer. Gerade in puncto Hinterbliebenen-Schutz gibt es große Unterschiede bei den Versicherungsarten. Am besten ist es, wenn man sich von Anfang an über die Modalitäten des Hinterbliebenenschutzes informiert. In der folgenden Grafik sehen Sie die Auswirkung eines veränderten Todesfallschutzes auf die lebenslange Rente:

Entwicklung der Überschussrente bei zunehmendem Todesfallschutz

Welche Modelle zur Überschussverwendung gibt es?

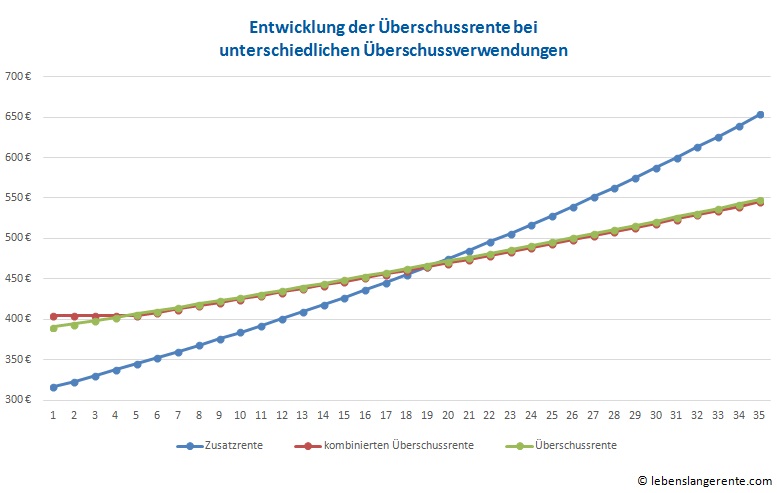

Es gibt unterschiedliche Modelle zur Verwendung des Überschusses. Grundsätzlich unterscheidet man zwischen drei Modellen: Die dynamische-, die teildynamische– sowie die teilkonstante Rente. Generell unterscheiden sich die Bezeichnungen der einzelnen Anbietern in diesen Bereichen, sodass es für den Verbraucher sehr schwer ist, die einzelnen Angebote zu dieser Form der lebenslangen Rente zu vergleichen. In der nachstehenden Graphik haben wir die gängigen Überschussverwendungsmodelle dargestellt. Anhand der Graphik lässt sich auf Anhieb erkennen, worin die wesentlichen Unteschiede bestehen. Welche Überschussverwendung für Sie am besten ist, hängt maßgelich von den Lebensumständen ab. Gerne beraten Sie hierzu unsere Experten.

Entwicklung der Überschussrente bei unterschiedlichen Überschussverwendungen

| Art | Definition | Vorteile/Nachteile |

|---|---|---|

| Zusatzrente | Durch die jährlichen Überschussanteile wird eine zusätzliche beitragsfreie Rente (Zusatzrente) generiert. | Start mit dem niedrigsten Rentenniveau. Dafür starker Anstieg während der Laufzeit. Steigerungen abhängig von den erwirtschafteten Überschüssen des Versicherungsunternehmens. |

| kombinierte Überschussrente | Die Finanzierung dieser Rente erfolgt durch die jährlichen Übeschussanteile des Vesicherungsunternehmens. | Beginn der Rentenzahlung mit relativ hoher Gesamtrente. Kontinuierlicher Anstieg der Gesamtrente. |

| Überschussrente | Die Finanzierung dieser Rente erfolgt ebenfalls durch die jährlichen Übeschussanteile des Vesicherungsunternehmens | Höchste Gesamtrente zu Vertragsbeginn. Die Rentenleistung steigt während der Laufzeit aber nur moderat. |

Wie wird eine sofortbeginnende, lebenslange Rentenversicherung besteuert?

Gerade bei der Besteuerung der Altersvorsorge punktet die sofortbeginnende Rentenversicherung ganz deutlich. Denn bei dieser Form der Rente wird nur der Ertragsanteil besteuert. Der Ertragsanteil ist ein pauschalisierter Zinsertrag, dessen Höhe sich danach bemisst, in welchem Alter die Rentenzahlung einsetzt (je älter, desto günstiger). Im Jahr 2005 wurde der Ertragsanteil deutlich gesenkt – zugunsten der Versicherten.

Welche Vorteile bietet die lebenslange Rente?

Ein großer Vorteil dieser Rentenalternative liegt vor allem in der Planungssicherheit. Als Versicherungsnehmer weiß man von Anfang an, womit man rechnen kann. Der vorab zu zahlende Betrag steht fest, und dafür bekommt der Versicherte eine Garantierente – Überschussanteile sind ebenfalls möglich. Hinzu kommt, dass eine Gesundheitsprüfung vor Abschluss des Vertrags in der Regel nicht notwendig ist. Auch wer Steuern sparen will, ist mit der lebenslangen Rente gut bedient – besonders dann, wenn der Vertrag in einem höheren Alter abgeschlossen wird. Denn nur der Ertragsanteil wird vom Finanzamt für die Besteuerung herangezogen, und dieser bleibt während der gesamten Zeit des Rentenbezugs gleich. Wie hoch der Ertragsanteil ist, richtet sich nach dem Alter, das der Versicherte bei Beginn der Rentenzahlung erreicht hat. Dies zeigt folgende Tabelle:

Zu besteuernder Ertragsanteil bei der lebenslangen Rente

Zu besteuernder Ertragsanteil gem. § 22 Nr. 1 Satz 3 Buchst. a, bb EStG

| Alter bei Rentenzahlungsbeginn (Beispiele) | Ertragsanteil |

|---|---|

| 50 | 30 % |

| 55 | 26 % |

| 60 | 22 % |

| 65 | 18 % |

| 70 | 15 % |

Was sollte bei der Auswahl des Anbieters beachtet werden?

Wer sich für eine lebenslange Sofortrente entscheidet, muss wissen, dass er sich über eine lange Zeit vertraglich bindet. Dabei kommt es für den Versicherten natürlich darauf an, wie kapitalstark sein Vertragspartner ist – denn immerhin soll dieser bis an das Lebensende zahlen. Eine gute Orientierung bilden die erwirtschafteten Überschüsse in der Vergangenheit. Wenn ein Unternehmen bisher hohe Gewinne verzeichnen und diese an die Versicherten weiterleiten konnte, spricht einiges dafür, dass dies auch in Zukunft so sein wird. Seriöse Unternehmen nehmen als Grundlage für die Renditeerwartungen ihrer Versicherungsprodukte die Entwicklungen in der Vergangenheit. Bitte achten Sie in diesem Zusammenhang auch auf die Eigenkapitalquote des jeweiligen Versicherers, denn diese ist ein wichtiges Indiz für die aktuelle Finanzstärke des Versicherungsunternehmens.

Wer sich für eine lebenslange Sofortrente entscheidet, muss wissen, dass er sich über eine lange Zeit vertraglich bindet. Dabei kommt es für den Versicherten natürlich darauf an, wie kapitalstark sein Vertragspartner ist – denn immerhin soll dieser bis an das Lebensende zahlen. Eine gute Orientierung bilden die erwirtschafteten Überschüsse in der Vergangenheit. Wenn ein Unternehmen bisher hohe Gewinne verzeichnen und diese an die Versicherten weiterleiten konnte, spricht einiges dafür, dass dies auch in Zukunft so sein wird. Seriöse Unternehmen nehmen als Grundlage für die Renditeerwartungen ihrer Versicherungsprodukte die Entwicklungen in der Vergangenheit. Bitte achten Sie in diesem Zusammenhang auch auf die Eigenkapitalquote des jeweiligen Versicherers, denn diese ist ein wichtiges Indiz für die aktuelle Finanzstärke des Versicherungsunternehmens.

Was ist der Unterschied zwischen Garantie- und Überschussrente?

Die Höhe der Überschussrente hängt vor allem von der Zinsentwicklung am Kapitalmarkt ab. Kurzfristige Schwankungen betreffen die Höhe der Überschussbeteiligung in der Regel nicht, weil diese von der Versicherung ausgeglichen werden können. Erst wenn sich langfristige Veränderungen abzeichnen, kann sich dies für den Versicherungsnehmer auswirken – negativ oder positiv. Auch bei der lebenslangen Rente kann man von guten wirtschaftlichen Entwicklungen profitieren.

Garantierente und Gesamtrente

| Garantierente | Gesamtrente (inkl. Überschussbeteiligung) | |

|---|---|---|

| Definition | Garantierter Teil der Rentenzahlung, dieser Teil darf vom Versicherer nicht gesenkt werden | Zusätzlicher Teil zur Garantierente aus den erwirtschafteten Überschüssen des Versicherers |

| Höhe | fest | schwankend |

Das Prinzip ist sehr einfach zu verstehen. Am Beginn steht die Einmalzahlung. Die Garantierente ist bis zum Lebensende gleichbleibend und wird gewährleistet. Die Überschüsse ergeben sich aus Kapitalgewinnen. Je mehr Rentenjahre zusammenkommen, desto geringer ist das Restkapital bei vorzeitiger Auszahlung – und gleichzeitig wird der Gewinn für den Versicherten (im Vergleich zum einmal bezahlten Betrag) immer größer.

Welche Kosten fallen beim Abschluss einer lebenslangen Rente an?

Am Anfang steht natürlich eine sehr große Investition. Eine lebenslange Sofortrente erfordert als Grundlage die Zahlung eines hohen Betrags – der aber stückweise zurückerstattet wird. Und vor allem gibt es die gar nicht so unwahrscheinliche Aussicht, langfristig sehr deutlich profitieren zu können. Außerdem fallen Bearbeitungs-, Abschluss- und Verwaltungsgebühren an, die je nach gewähltem Anbieter und Produkt verschieden sind.

Am Anfang steht natürlich eine sehr große Investition. Eine lebenslange Sofortrente erfordert als Grundlage die Zahlung eines hohen Betrags – der aber stückweise zurückerstattet wird. Und vor allem gibt es die gar nicht so unwahrscheinliche Aussicht, langfristig sehr deutlich profitieren zu können. Außerdem fallen Bearbeitungs-, Abschluss- und Verwaltungsgebühren an, die je nach gewähltem Anbieter und Produkt verschieden sind.

Kann während der Laufzeit Kapital entnommen werden?

Die verschiedenen Angebote zu Sofortrenten unterschieden sich auch bei den Möglichkeiten, vorzeitig Kapital zu entnehmen. Viele moderne Produkte bieten sehr flexible Optionen an – es ist also auch in diesem Punkt wichtig, sich genauer über die Vertragsbedingungen zu informieren. Eine Kapitalentnahme führt nicht dazu, dass die komplette Summe besteuert wird. Für die Abgeltungssteuer wird auch hier nur der Ertragswert herangezogen.

Wie kann der Vertrag beendet werden?

Die Möglichkeiten der Beendigung einer Sofortrente richten sich zunächst nach den konkreten Vereinbarungen im jeweiligen Vertrag. Im Allgemeinen gilt, dass vorzeitige Kündigungen zu einer Auszahlung des Restbetrags führen, allerdings unter Abzug von Gebühren, die in den Vertrags- oder Geschäftsbedingungen festgelegt sind. Dieses Geld soll der Versicherungsgesellschaft als Ausgleich für Verluste beziehungsweise den Wegfall von Gewinnmöglichkeiten dienen. Wer sich mit dem Gedanken trägt, einen Sofortrenten-Vertrag zu kündigen, sollte es sich überlegen, ob sich dieser Schritt wirklich auszahlt.

Wie kommt der Vertrag zustande?

Wie jeder Vertrag kommt auch eine Sofortrente durch die Einigung der Beteiligten zusammen, welche mit den Unterschriften dokumentiert wird. Der Versicherungsnehmer verpflichtet sich zur Zahlung des Einmalbetrags, der Versicherungsgeber beginnt daraufhin – entweder sofort oder nach einer vereinbarten Aufschubzeit – mit der regelmäßigen Auszahlung der vereinbarten Rentenbeträge. Bis zu 30 Tage nach Vertragsabschluss hat der Versicherungsnehmer nach dem Gesetz Zeit, den Vertrag zu widerrufen.

Wie jeder Vertrag kommt auch eine Sofortrente durch die Einigung der Beteiligten zusammen, welche mit den Unterschriften dokumentiert wird. Der Versicherungsnehmer verpflichtet sich zur Zahlung des Einmalbetrags, der Versicherungsgeber beginnt daraufhin – entweder sofort oder nach einer vereinbarten Aufschubzeit – mit der regelmäßigen Auszahlung der vereinbarten Rentenbeträge. Bis zu 30 Tage nach Vertragsabschluss hat der Versicherungsnehmer nach dem Gesetz Zeit, den Vertrag zu widerrufen.

Wie lange gilt das Widerrufsrecht?

Das Gesetz räumt dem Versicherten für die erste Zeit nach der Unterschrift einen gewissen Zeitraum ein, um den Vertragsabschluss noch einmal zu überdenken. Dies ist eine Regelung, die im Zivilrecht sehr ungewöhnlich ist, denn normalerweise gilt der Grundsatz, dass geschlossene Verträge eingehalten werden müssen („pacta sunt servanda“). Bei existenziell wichtigen Verträgen wie Lebens- und Rentenversicherungen soll dem Versicherungsnehmer jedoch noch eine (relativ lange) Bedenkzeit eingeräumt werden. Überlegt es sich der Versicherte anders, kann er – übrigens ohne Angabe von Gründen – innerhalb von 30 Tagen den Versicherungsvertrag widerrufen. Dies ergibt sich aus § 8 und § 152 des Versicherungsvertragsgesetzes (VVG). Wichtig ist, dass dieser Widerruf schriftlich erfolgen muss.

An wen können Beschwerden zur lebenslangen Rente eingereicht werden?

zusätzlich Tauchen während der Rentenzahlung Probleme auf, kann sich der Versicherungsnehmer jederzeit an das Versicherungsunternehmen als seinen Vertragspartner wenden. In den meisten Fällen können im direkten Gespräch Unsicherheiten oder Missverständnisse geklärt werden. Die effektivsten Lösungsmöglichkeiten zeigen sich am besten durch einen direkten Kontakt. Alle großen Versicherungen betreiben Außenstellen mit Ansprechpartnern für die Versicherten. Finden die Vertragspartner keine einvernehmliche Lösung, kann sich der Versicherte an die Bundesanstalt für Finanzdienstleistungsaufsicht wenden. Diese setzt sich bei begründeten Beschwerden mit dem Unternehmen in Verbindung. Vor dem Einschlagen des Rechtswegs ist auch ein Schlichtungsverfahren möglich.

zusätzlich Tauchen während der Rentenzahlung Probleme auf, kann sich der Versicherungsnehmer jederzeit an das Versicherungsunternehmen als seinen Vertragspartner wenden. In den meisten Fällen können im direkten Gespräch Unsicherheiten oder Missverständnisse geklärt werden. Die effektivsten Lösungsmöglichkeiten zeigen sich am besten durch einen direkten Kontakt. Alle großen Versicherungen betreiben Außenstellen mit Ansprechpartnern für die Versicherten. Finden die Vertragspartner keine einvernehmliche Lösung, kann sich der Versicherte an die Bundesanstalt für Finanzdienstleistungsaufsicht wenden. Diese setzt sich bei begründeten Beschwerden mit dem Unternehmen in Verbindung. Vor dem Einschlagen des Rechtswegs ist auch ein Schlichtungsverfahren möglich.

Wie werden Erbschaften und Schenkungen von Versicherungsleistungen steuerlich behandelt?

Wer eine Versicherung – also auch eine Sofortrente – erbt oder als Schenkung erhält, ist grundsätzlich dazu verpflichtet, Erbschafts- oder Schenkungssteuer zu entrichten. Die Pflicht zur Besteuerung tritt allerdings erst ab einer gewissen Höhe ein und ist vom Grad der Verwandtschaft abhängig. Sehr nahe Angehörige profitieren hier von sehr hohen Freibeträgen. Besteuert wird nur die Geldsumme, die über dem Freibetrag liegt. Die genaue Regelung findet sich in § 16 ErbStG. Hier sind einige Beispiele:

Steuerfreibeträge bei Erbfällen und Schenkungen (Beispiele)

| Angehörige | Freibetrag |

|---|---|

| Ehepartner, eingetragene Lebenspartner | 500.000 € |

| Kinder, Enkelkinder mit verstorbenen Eltern | 400.000 € |

| Enkelkinder | 200.000 € |

Jetzt unverbindliches Angebot für lebenslange Rente anfordern

Jetzt unverbindliches Angebot für lebenslange Rente anfordern